Ставка есхн в

Более подробно о кассовой дисциплине. Обратите вниманиес года ИП и организации, осуществляющие расчеты с использованием наличных денежных средств и электронных средств платежа, обязаны перейти на онлайн-кассы. Осуществление некоторых видов деятельности, а также владение определенным имуществом, подразумевает уплату дополнительных налогов и ведение отчетности.

Подробнее о дополнительных налогах для ООО. Подробнее о дополнительных налогах для ИП. Помимо этого, необходимо раздельно по каждой системе налогообложения вести налоговый учёт имущества, обязательств, хозяйственных операцийсдавать отчётность и уплачивать налоги. При совмещении налоговых режимов, необходимо отделять доходы и расходы по ЕСХН от доходов и расходов по остальных видам деятельности. Как правило, с разделением доходов трудностей не возникает. В свою очередь с расходами ситуация обстоит несколько сложнее.

Существуют расходы, которые нельзя однозначно отнести ни к ЕСХН, ни к остальной деятельности, например, зарплата работников которые занимаются всеми видами деятельности одновременно директор, бухгалтер и. В таких случаях, расходы необходимо разделять на две части пропорционально полученным доходам нарастающим итогом с начала года. ИП и организации находящиеся на ЕСХН, могут добровольно перейти на другой налоговый режим только с начала следующего календарного года.

Для этого им необходимо подать в налоговый орган соответствующее уведомление в срок до 15 января п.

Налоговая ставка ЕСХН

В обязательном порядке на общую систему налогообложения плательщики ЕСХН переходят с начала того налогового периода, в котором было утрачено право на применение ЕСХН. Вновь перейти на уплату ЕСХН можно не ранее чем через один год после утраты права на его применение. Для снятия с учета ЕСХН необходимо заполнить в 2-х экземплярах уведомление и подать его в налоговый орган организациям по месту нахождения, ИП — по месту жительства в течение 15 дней после окончания осуществления деятельности.

Единый сельскохозяйственный налог ЕСХН в году.

Единый сельскохозяйственный налог (ЕСХН) в 2019 году

Какая продукция считается сельскохозяйственной. Организации и ИП, производящие подакцизные товары например, спиртосодержащая и алкогольная продукция, табак и.

Организации, занимающиеся проведением азартных игр. Бюджетные и казенные учреждения. ИП и организации, которые не являются производителями сельхозпродукции, а только занимаются её первичной и последующей переработкой. Авансовый платеж ИП Петров И. В общем случае она состоит из следующих документов: Бухгалтерский баланс форма 1 ; Отчет о финансовых результатах форма 2 ; Отчет об изменениях капитала форма 3 ; Отчет о движении денежных средств форма 4 ; Отчет о целевом использовании средств форма 6 ; Пояснения в табличной и текстовой форме.

Сдают только ИП и организации, имеющие наемных работников. Пожалуйста, оцените или поделитесь статьей, если она была вам полезна:.

Для перехода на ЕСХН необходимо обладать признаками сельскохозяйственных товаропроизводителей. К числу плательщиков ЕСХН относятся и потребительские кооперативы сельскохозяйственного направления, градообразующие рыбохозяйственные предприятия, а также рыбохозяйства, в которых средняя численность не превышает человек, а рыболовство осуществляется с применением рыбопромысловых судов.

Система единого сельскохозяйственного налога недоступна для субъектов хозяйствования, которые занимаются изготовлением или продажей подакцизных товаров например, алкогольных напитков. Не вправе заявить о намерении перейти на спецрежим и госучреждения.

Субъекты предпринимательства, перешедшие на ЕСХН, освобождаются от необходимости исчислять и платить налоги на прибыль и имущество.

Единый сельскохозяйственный налог: изменения 2019

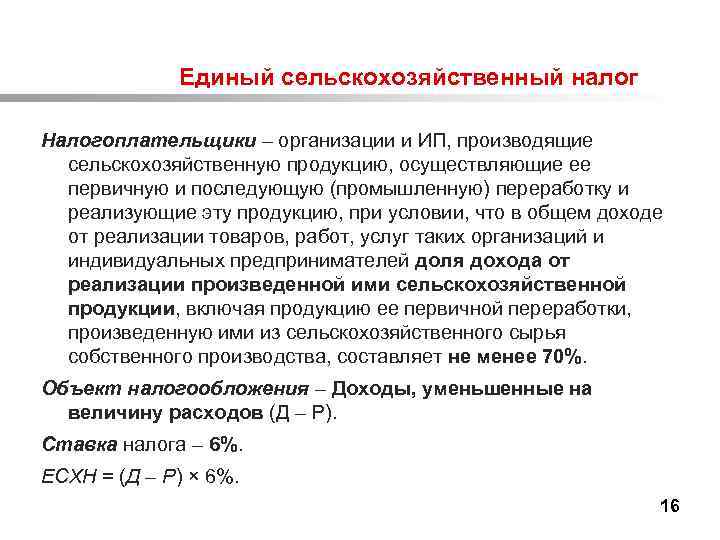

Налогооблагаемый объект единого сельскохозяйственного налога — доходы, уменьшенные на объем понесенных расходов ст. Итоги по доходно-расходным статьям подводятся по нарастающей с начала налогового периода года. С истечением первого полугодия производится уплата авансового платежа. При окончании налогового периода года осуществляется итоговый платеж по налогу. На внесение авансового платежа отводится 25 дней по истечении полугодия не позже 25 июляна погашение налоговых обязательств по завершении года дается 3 месяца срок — 31 марта.

За год налог нужно уплатить не позднее Ее образец утвержден Приказом от В связи с этими законодательными поправками изменился список расходов, засчитываемых в налоговой базе по ЕСХН — из нее исключаются суммы НДС по купленным товарам.

Правило подкреплено нормами ст. То есть входящие суммы НДС нельзя отнести к расходной базе - налог может быть принят к вычету или включен в стоимость товара. Ежеквартально потребуется подавать декларацию по НДС 25 числа месяца после отчетного квартала.

Особенность единого сельхозналога — освобождение его плательщиков от перечисления других бюджетных платежей, характерных для ОСНО. Это означает снижение фискальной нагрузки и упрощенный порядок ведения учета. Учетная политика ЕСХН. Особое значение имеет освобождение от уплаты НДС — наиболее сложного налога с точки зрения учета и вычислений. Организациям и предпринимателям не нужно выписывать счета-фактуры, вести журналы полученных и выданных счетов-фактур, книгу учета покупок и продаж.

Это позволяет экономить время и средства на оплату труда бухгалтерских работников. Выплата налога производится не позднее следующего дня после перечисления заработной платы, для отпускных и листков нетрудоспособности — не позднее последнего дня отчетного месяца. Использование наемного труда предполагает обязанность компании или ИП уплачивать страховые взносы.

В году ставки по ним установлены на следующем уровне:. ИП-сельскохозяйственник без работников обязан совершать фиксированные страховые платежи за. Согласно п. От транспортного налога освобождается техника, поименованная в п. Это комбайны, тракторы и специальные машины скотовозы, молоковозы и. Важно, чтобы одновременно соблюдались два условия:.

Они обязаны выполнять агентские обязательства по НДС, возникающие при совершении сделок с органами власти и иностранными партнерами.

В состав доходов включается выручка от реализации производимой продукции и внереализационной деятельности предоставление площадей и сельскохозяйственной техники в аренду, выдача прав пользования на объекты интеллектуальной собственности, продажа имущества, участие в других организациях и. Для исчисления доходов используется кассовый метод, то есть в расчет принимается выручка, фактически поступившая в кассу или на расчетный счет.

В нее включаются полученные от покупателей авансы.